「年収の壁」とは?

「年収の壁」とは、世帯主の扶養の下でパートタイムやアルバイトとして働く短期労働者が、税金や社会保険料がかからないようにと意識する金額のボーダーラインだ。さまざまなラインが設定されており、年収がそれらの金額を超えると、世帯主の扶養範囲ではなくなり、税や社会保険料などの負担が発生する可能性がある。パートタイムやアルバイトで働く短期労働者には働く意思があっても、世帯主からは「年収の壁を超えないように」と言われてしまうため、基準額を超えないようにと働き控えをしがちだ。「年収の壁」には、税制上の壁と社会保険上の壁がある。●税制上の「年収の壁」

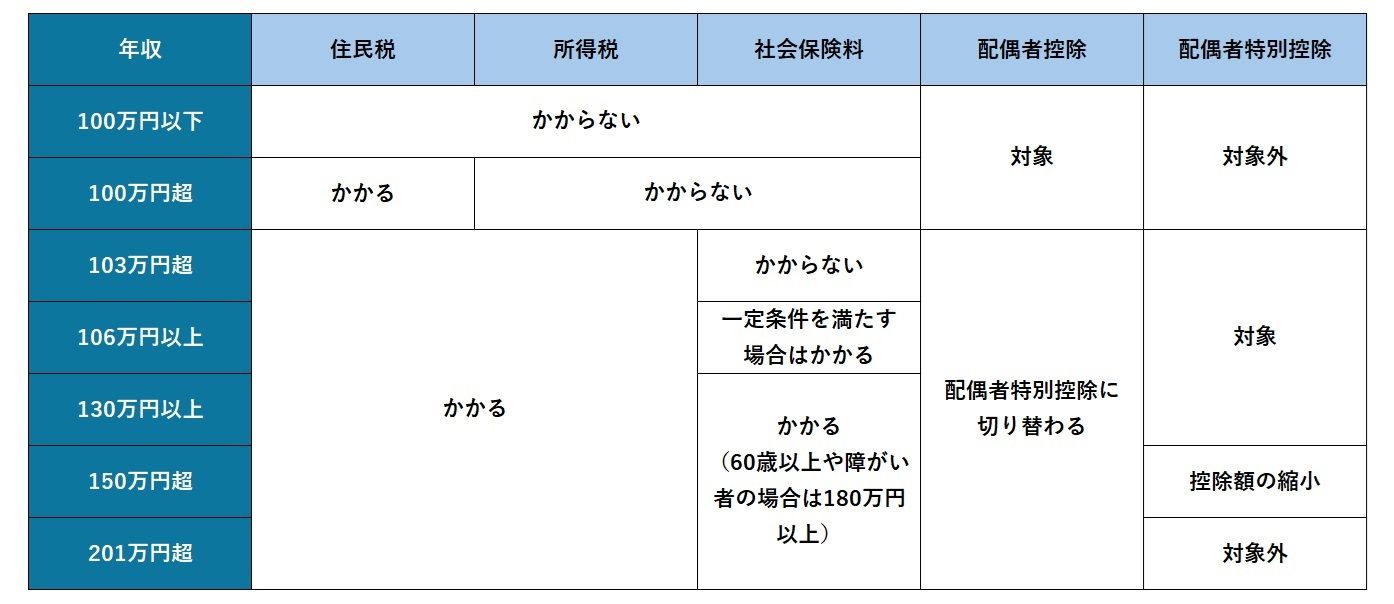

税制上の「年収の壁」は、100万円・103万円・150万円・201万円の壁の4つがある。それらの年収を超えると、税金の負担が増えてしまい手取り額が減少する。この場合の税金とは、主に所得税と住民税を指している。●社会保険上の「年収の壁」

社会保険上の「年収の壁」は、106万円と130万円の壁の2つだ。その年収を超えると社会保険料の負担が増えるので、手取り額が減少する可能性があり得る。「年収の壁」一覧

「年収の壁」が問題となる背景

「年収の壁」が問題となっている背景には、最低賃金の上昇がある。これにより、パートタイムやアルバイトなどの短期労働者の時給も上昇している。だが、依然として「年収の壁」として設定されている金額ラインは、変わっていない。これでは、年収100万円や年収103万円の壁を超えないように就業しようとすると、労働時間を短縮せざるを得なくなってしまう。そうなると、保育所の利用が可能となる就労時間を下回ってしまう可能性もありえるだけに、働きながら子どもを保育所に預けている親にとっては深刻な問題となる。労働時間の調整を極力行わず、年収を増やすことができれば、労働者にとって嬉しい話だ。企業の人材難解消への糸口となるはずである。6つの「年収の壁」をそれぞれ解説

ここでは、6つの「年収の壁」について個別に説明していきたい。●100万円の壁(税制上の壁)

まず、一般的にパートタイムやアルバイトとして働く本人の年収が100万円を超えると、住民税がかかる。なので、手取り額は収入から住民税を引いた金額となる。一方、年収が100万円以下であれば住民税がかからないので、収入が増えた分だけ手取りが増えることになる。ただし、一部の自治体では住民税がかかる年収の最低基準額が100万円ではないケースもある。詳細は自治体のサイトなどで確認するようにしたい。

●103万円の壁(税制上の壁)

次に、パートタイムやアルバイトとして働く本人の年収が103万円を超えると、所得税が超えた分に応じて5~45%かかることになっている。また、給与所得者の場合、基礎控除にプラスして給与所得控除を最低55万円は受けられる。なので、同様に、年収103万円までは所得税がかからない。なお、この103万円の壁は、引き上げが検討されており(2024年12月現在時点)、今後の協議により調整される見通しだ。

●106万円の壁(社会保険上の壁)

パートタイムやアルバイトとして働く本人の年収が106万円を超えると、社会保険料を払わなくてはいけない。厳密には月額賃金8万8,000円が基準となるが、一般的には年収106万円の壁と呼ばれている。ただし、パートやアルバイトなどの短時間労働者が、以下の要件に該当した場合には、社会保険に加入しなければいけないので社会保険料がかかることになる。・勤務先の従業員数が51名以上

・週の所定労働時間が20時間以上

・月額賃金が8万8,000円以上(年間約106万円)

・2カ月を超える勤務の見込みがある

・学生ではない

なお、106万円の壁では交通費、残業代、ボーナスは含まれない。

●130万円の壁(社会保険上の壁)

パートタイムやアルバイトとして働く本人の年収が130万円を超えていて、しかも勤務先の従業員が51人以上の場合には、自分で社会保険、または国民年金・国民健康保険に加入しなければならない。すなわち、家族の扶養から外れ、本人に保険料の支払い義務が生じることとなる。また、配偶者や子供がいる人は勤務先によっては配偶者手当や扶養手当も受け取れる。なお、130万円の壁には交通費や残業代、ボーナスなどの金額も含まれる。●150万円の壁(税制上の壁)

パートタイムやアルバイトとして働く本人の年収が150万円を超えなければ、配偶者特別控除(13万円~38万円)を受けられる。もし、150万円を超えてしまうと、控除できる金額が減ってしまう。ただし、配偶者の所得が900万円以上の場合、元々配偶者控除・配偶者特別控除が受けられないので、注意を要する。●201万円の壁(税制上の壁)

パートタイムやアルバイトとして働く本人の年収が201.6万円になるまでは、配偶者特別控除(1万円~36万円)を受けられる。このラインを越えると配偶者特別控除を全く適用できなくなり、配偶者を扶養している人の税負担が増してしまう。「年収の壁・支援強化パッケージ」とは

最後に、厚生労働省はパートタイムやアルバイトなどの短時間労働者が「年収の壁」に関わらず働き続けられる環境づくりを支援するため、2023年9月に2025年までの暫定的な措置として、「年収の壁・支援強化パッケージ」を公表した。その内容を紹介したい。●106万円の壁への対応

106万円の壁は、社会保険料がかかるかどうかのボーダーラインとなる。この金額を超えると、厚生年金・健康保険に加入しなければならず保険料がかかってしまう。そこで、多くの短時間労働者は保険料負担が生じないように労働時間を調整し、年収を106万円未満に抑えてしまう。そうした状況を考慮して、「年収の壁・支援強化パッケージ」では106万円の壁への対応として、以下の2つを提示している。(1)キャリアアップ助成金「社会保険適用時処遇改善コース」の新設

こちらのコースには3種類のコースがある。いずれも、一定の要件を満たすと企業は助成金を受け取れることになっている。

・手当等支給メニュー

事業主が労働者に社会保険を適用させる場合に、「社会保険適用促進手当」を支給することで労働者の収入を増加させる場合に助成するメニュー。

・労働時間延長メニュー

所定労働時間を延長することで、事業主が労働者に社会保険を適用させる場合(社会保険を適用させる際に所定労働時間を延長させる場合も同様)に事業主に対して助成するメニュー。労働者1人あたり中小企業で30万円、大企業の場合は22.5万円が支給される。

・併用メニュー

事業者が1年目に「手当等支給メニュー」の取り組みを行い、2年目に「労働時間延長メニュー」の取り組みを行うなど、併用した場合に助成するメニュー。

(2)社会保険適応促進手当を支給した場合の標準報酬月額・標準賞与額の算定基礎への不算入

●130万円の壁への対応

130万円の壁は、家族の扶養に入れるかどうかのボーダーラインだ。年収が130万円以上になると、家族の扶養から外れるため短時間労働者本人が社会保険料を支払わなければならない。そこで、保険料負担が生じないように労働時間を調整し、年収を130万円未満に抑えるといったケースがよく見られる。そうした状況を踏まえ、政府は、短時間労働者である被扶養者が一時的に年収130万円以上になったとしても、それは一時的に上昇しただけにすぎないと事業主が証明すれば、引き続き扶養に入り続けることができる仕組みを設けている。ただし、この被扶養者認定の場合には過去の課税証明書・給与証明書・雇用契約書などの確認が必要となる。しかも、本認定を受けるとなると、一時的な収入の変動である旨の事業主の証明も添付しなければいけない。もちろん、一時的に年収130万円以上になったということであれば、社会保険料はかかってこない。企業としても、繁忙期を見込んで事前に労働時間を抑えておく調整も必要なくなる。

●配偶者手当への対応

配偶者手当は、民間企業で配偶者がいる従業員に支給される手当である。これは、一般的に配偶者の収入が一定額以下の場合に支給される。そのため、短時間労働者の中にはこの手当の支給対象者になるように労働時間を調整してケースが見られていた。そこで厚生労働省としては、「年収の壁・支援強化パッケージ」で対応すべき事項のひとつに、配偶者手当の段階的な見直しを提示している。(1)他社事例を参考に賃金制度・人事制度の見直しに着手

(2)従業員へのアンケートやヒアリングを通じて、自社に合致した案を策定

(3)労使で検討した上で見直し案を決定する

(4)新制度を従業員に丁寧に説明する

まとめ

昨今、メディアでは「年収の壁」が度々取り上げられている。一口に「年収の壁」と言っても、実は100万円の壁、103万円の壁、106万円の壁、130万円の壁、150万円の壁、201万円の壁と6種類もある。これらの「年収の壁」を超えてしまうと、税金や社会保険料の負担が生じ、手取り額が減少してしまうとあって短時間労働者にとっては大きな問題とされている。企業側からしても、労働力の確保に向けたハードルにもなりかねない。そこで、厚生労働省ではミスマッチを少しでも解消したいと、2023年9月に「年収の壁・支援強化パッケージ」を公表し、翌10月から2025年末までの措置として導入した。この「年収の壁」を巡っては国会でも議論が活発化している。恐らく、2025年度には何らかの改定があると見込まれる。今後の動向をしっかりとウォッチしていくことが賢明である。

【図解:年収の壁】「103万円の壁」「106万円の壁」など、全6種類を一覧で解説/社労士監修コラム集

よくある質問

●103万の壁と130万の壁は何が違う?

103万円の壁は、所得税に関する境界線で、この金額を超えると所得税が課税される。具体的には基礎控除と給与所得控除を合わせた金額が103万円となり、これを超えると所得税が発生する。一方、130万円の壁は社会保険に関する境界線であり、この金額を超えると配偶者の扶養から外れ、国民年金や国民健康保険の保険料の支払い義務が発生する。ただし、従業員51人以上の企業で働く場合は、106万円を超えると社会保険加入義務が生じる点に注意を要する。- 1